資金は会社にとっての血液とも言える大事なものであり、経営者として資金の管理は大きな肝となります。資金繰りがうまくいかず「黒字倒産」となるケースもあり、資金繰りをしっかり把握しておく必要があります。

ここでは資金練り表の作り方がわからない人やうまく作れない人に向けて、エクセルのテンプレートを使って意外と簡単にできる資金繰り表について紹介していきます。

資金繰り表とは

資金繰り表とは会社の現金収入、現金支出をまとめた表のことを指します。

資金繰り表を作ることにより、会社の血液とも言える現金の流れを明確にすることができます。帳簿上の利益と会社の資金、現金は必ずしもイコールではないため、急な支出などに対応できず、資金ショートして「黒字倒産」してしまう……という最悪な事態も未然に防ぐことができます。

また資金のショートを未然に防ぐだけではなく、資金不足の原因を突き止める材料にもなるので、会社経営の戦略を立てる重要な資料にもなります。

資金繰り表のテンプレート

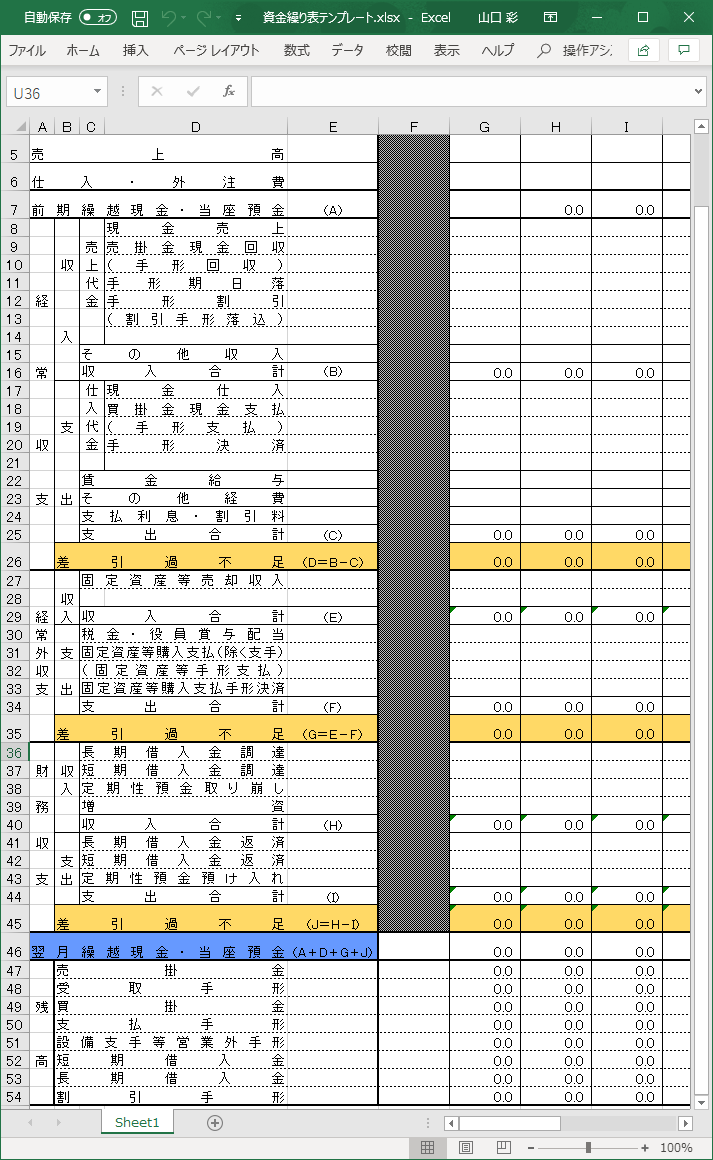

複雑で取っ付き難いイメージもある資金繰り表ですが、実はエクセルのテンプレートを使って簡単に作成することができます。エクセルがあれば項目に数字を当てはめるだけで、自社のキャッシュフローを明確にすることができます。

実際のテンプレートの例としては、次の項目に掲載していますのでご覧ください。

エクセルを使った資金繰り表の作り方

それではエクセルで資金繰り表を作成するために必要となる項目を、各項目ずつ詳しく解説していきます。

エクセルで資金繰り表を作成する際に、月次推移試算表、現金出納帳、預金出納帳もしくは預金通帳手形帳、借入金返済明細を用意しておくとスムーズに進みます。

資金繰り表の項目

資金繰り表は、会社の営業活動によるキャッシュフローを表す「経常収支」、設備投資・有価証券投資などの投資に当てはまる支出によるキャッシュフローを表す「経常外収支」、借り入れや返済などの財務活動によるキャッシュフローを表す「財務収支」の大きく3つに分けることができます。

この経常収支、経常外収支、財務収支はさらに収入と支出に分けることができます。

<資金繰り表の大分類>

- 経常収支

- 経常外収支

- 財務収支

経常収支

経常収支は会社の営業活動によって動くキャッシュフローのことであり、商品やサービスを売って得た収入、またそれに対する支出が当てはまります。

この経常収支は営業活動による継続的な支出を表してるので、会社の資金繰りの状態が顕著に表れ、今後の資金繰りの大きな指標となる数字でもあります。資金繰り表の中でも最も重要な着眼点の一つと言っても過言ではありません。

収入の項目

収入の欄の項目には以下のものがあります。

- 売上代金

売上代金は現金売上、売掛金現金回収、手形期日落、手形割引であり、商品やサービスを販売することによる売上、売掛金や手形も含めた営業内の売上を現金で回収したものとなります。

- その他収入

営業外の活動で得た現金の収入をまとめた項目です。また、計算には反映されませんが、金額を入れる項目には以下があります。

- 手形回収

手形回収は売上代金を手形によって回収した金額になりますが、厳密には現金収入ではないため省きますが、参考データとして入れる項目です。

- 割引手形落込

割引手形落込は、期日がきていない手形の割引いた金額が銀行の借入額に充当されたものを指します。割引手形落込も手形回収同様に、参考データとして入れる項目となります。

支出の項目

支出の欄の項目としては次のようなものがあります。

- 仕入代金

仕入代金は、仕入れを現金で支払った現金仕入、仕入れを買掛金で支払った買掛金現金支払、手形の支払いが決済された手形決済を指します。

- 賃金給与

従業員への給与支払いを指します。

- その他経費

上記に当てはまらない、営業活動においてかかった経費を指します。

- 支払利息・割引料

借入などに対する利息の支払い、手形割引に対する割引料を指します。計算には反映されませんが、以下の項目には金額を入れます。

- 手形支払

手形で支払いをした金額になりますが、手形支払いに関して実際に現金は動いていません。参考データとして入れる項目となります。

経常外収支

経常外収支は営業活動以外、会社の本業以外の収支のことを指します。設備投資・有価証券投資などの投資、保険の解約や店舗の補償金の戻りなどが当てはまります。

経常収支は継続的に発生する支出であるのに対し、経常外支出は臨時的に発生する支出となります。経常外支出も会社を経営する上で非常に重要なポイントとなるので、細かく解説していきます。

収入の項目

- 固定資産等売却収入

固定資産とは流通を目的としない、消耗品ではない資産のことを指します。さらに有形固定資産と無形固定資産に分けることができ、有形固定資産は土地や建物、工具器具備品、機械装置、車両運搬具などを指します。

また、無形固定資産は特許権や商標権、著作権、漁業権、貸地権からソフトウェアなどを指します。これらの固定資産などを売却することによって得る収入が固定資産等売却収入であり、臨時的な収入でもあります。

この固定資産等売却収入が大幅にプラスになっているということは、経営規模の縮小や資金繰りの悪化の可能性が高いので注意が必要です。

支出の項目

- 税金・役員賞与配当

税金や臨時で配当される役員賞与として会社が支払った金額を指します。ここで間違えやすいのは、役員報酬などは給与に当てはまり、給与と賞与は分けた項目に当てはまることです。注意しましょう。

- 固定資産等購入支払(除く支手)

固定資産などを購入した際に支払った金額を指します。正し手形によって支払った場合は除き、あくまで現金で支払った場合に当てはまります。

- 固定資産等購入支払手形決済

固定資産を手形で支払ったものが、決済された金額を指します。

- 固定資産等手形支払

固定資産を購入した際に、手形で支払った金額を指します。固定資産等購入支払、固定資産等購入支払手形決済と混同しないように注意が必要です。厳密に現金が動いていませんが、参考データとして金額を入れる項目です。

財務収支

財務収支とは、会社の財務活動による収支のことを指します。主に金融機関に借入などの資金調達、返済があります。財務収支は借り入れなどをして資金調達すれば収入に、返済をすれば収支となります。そのため、しっかりと経常収支と比較、お互いの収支を把握して、会社にとって大きな負担となる返済を見つめ直す大きなポイントともなります。

収入の項目

- 長期借入金調達

長期借入金調達とは、返済期日が長期となる借入入金を指します。資金繰り表日の翌日から記算し、返済期日が一年以上となる金額が長期借入金調達となります。

- 短期借入金調達

短期借入金調達は、返済期日が短期となる借入入金を指します。資金繰り表日の翌日から記算し、返済期日が一年未満となる金額が短期借入金調達となります。

- 定期性預金取り崩し

会社の定期預金を取り崩した金額を指します。定期預金は会社の資産ですが、これを取り崩すことによって現金を得ることができるので、収入の項目に当てはまります。

- 増資

会社が資本金を増やすために新株発行をする増設も財務収支の収入項目に当てはまります。

支出の項目

- 長期借入金返済

資金繰り表日の翌日から記算し、返済期日が一年以上となる長期借入金調達に対して、返済を行った金額が長期借入金返済となります。

- 短期借入金返済

資金繰り表日の翌日から記算し、返済期日が一年未満となる短期借入金調達に対して、返済を行った金額が短期借入金返済となります。

- 定期性預金預け入れ

定期性預金預け入れは、定期預金として預け入れをした金額を指します。

本来は定期預金として預け入れをするので、会社にとっては資産となるということから収入にしてしまいがちですが、定期預金として預け入れることで一定期間現金として動かないことから支出の項目に当てはまります。

残高について

初めて資金繰り表を作成する場合、各項目すべてに付け始めの金額である期首残高を記入する必要があり、それは決算書、もしくは試算表、総勘定元帳を確認して記入する必要があります。

ですがそれ以降に関しては前年度の資金繰り表を参照にエクセルが自動で計算してくれるので、期首残高の計算も必要なく、非常に楽になります。

まとめ

会社にとっての血液である現金はしっかりと管理、把握していないと、急な支出で資金ショートし、帳簿上では黒字でも倒産に陥るという危険もあります。

そんな会社のキャッシュフローを透明化させる資金繰り表は、資金ショートを未然に防ぐだけでなく、会社の経営状況も丸裸にしてくれます。エクセルのテンプレートで簡単に作れるので、ぜひ試してみてください。